Salg af virksomhed er en disciplin, der både tager tid og kræver kompetencer. Det er en stor beslutning at sælge sin virksomhed, og der er mange opgaver, der skal gøres rigtigt for at sikre optimalt udbytte. Processen kan tage mange måneder, så det er vigtigt, at du starter i god tid, og at du vælger en kompetent rådgiver, der kan stå for og lede hele processen.

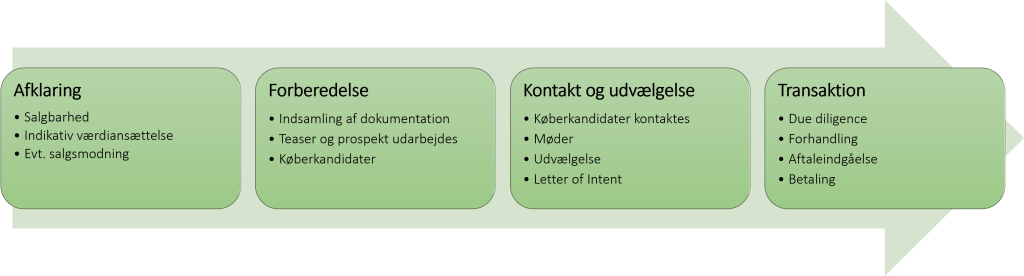

I Munk Advisory arbejder vi efter følgende proces:

Afklaring

En dialog med os starter altid med en uforpligtende dialog over en kop kaffe.

Vi gennemgår dine overvejelser omkring et salg af virksomheden, og drøfter om virksomheden er salgbar. Vi gennemgår den aktuelle virksomhedsstruktur, og vurderer den bedst egnede model for virksomhedsoverdragelsen.

Et værktøj, som nogle gange kan medvirke til afklaring af den rette model for det fremtidige ejerskab er ejerstrategi-kortet. Værktøjet hjælper dig som ejerleder til at identificere væsentlige udfordringer samt ejer- og ledelsesmæssige ressourcer, der er relevante for dit ejerskifte, planlægge hvordan ejerskab og ledelse med fordel kan organiseres på langt sigt, m.v. Værktøjet er udviklet af Center for Ejerledede Virksomheder på CBS, INSEAD i Frankrig, og støttet af Industriens Fond.

Vi giver dig vores vurdering af et niveau for virksomhedens aktuelle værdi. Vi kan også pege på, hvad der evt. kan gøres for at øge værdisætningen. Det kan fx være en større uafhængighed af ejerlederen i den daglige drift, større kundespredning, et kurant varelager, ny produktudvikling m.v. Sådanne initiativer kan tage lang tid at implementere, men kan være afgørende for at en potentiel køber finder lige præcis din virksomhed interessant.

Vi skitserer et samlet forløb og en overordnet tidsplan for et samarbejde omkring salg af virksomheden.

Forberedelse ved salg af virksomhed

Når ejerkredsen er afklaret omkring salg af virksomheden starter forberedelserne.

Der skal skabes klarhed over potentielle købere, og deres interesse i at købe. Der kan være synergier, der gør, at køber kan betale en højere pris for virksomheden end dens stand-alone værdi.

Vi indsamler og strukturerer væsentligt materiale af betydning for salget. Vi opstiller materialet i et professionelt prospekt, der præsenterer virksomheden, så køber får det bedst mulige grundlag for at bedømme virksomheden og forholde sig til pris og vilkår. Vi udarbejder også en teaser, der anonymt præsenterer virksomheden overfor potentielle købere.

Vi udarbejder en plan for udbuddet og identificerer potentielle købere. Det kan både være strategiske købere, investeringsfonde eller privatpersoner. Det er vores erfaring, at den bedste proces opnås, når vi som uvildig rådgiver kontakter potentielle købere og introducerer virksomheden anonymt.

Kontakt og udvælgelse af potentielle købere

Vi kontakter de potentielle købere med den anonyme teaser. Vi følger op på samtlige købermuligheder og besvarer spørgsmål. Vi afstemmer købers kompetencer og finansielle formåen i forhold til et køb af virksomheden. Ved gensidig interesse sikrer vi indgåelse af fortrolighedserklæring, og aftaler besøg på virksomheden. Her gennemgås prospektet sammen med den potentielle køber, så køber får et retvisende og fyldestgørende indtryk af virksomheden. Det er lige så vigtigt, at du som virksomhedsejer får et indtryk af den potentielle køber, og vurderer dennes evne til at drive virksomheden videre.

Vi rådgiver dig om udvælgelse og prioritering af de potentielle købere, og inviterer udvalgte køberkandidater til opfølgende møder, hvor vi bl.a. drøfter vilkår for et eventuelt køb, herunder finansiering af købet, din rolle i en overgangsperiode m.v. Vi sikrer, at der indgås hensigtserklæring (Letter of Intent) med den mest oplagte køber, som opridser vilkår, og sikrer eksklusivitet i den kommende forhandlingsfase. Eksklusivitet sikrer, at begge parter afstår fra at forhandle med andre, så længe der er enighed mellem parterne om at fortsætte forhandlingerne.

Transaktionen – gennemførsel af virksomhedssalget

I en Due Diligence får køberkandidaten adgang til et datarum med alle relevante informationer omkring virksomheden, og efterprøver informationerne omkring virksomheden. Det er en vigtig proces, da den giver køberen indsigt i virksomhedens interne forhold og begrænser købers risici. Fra sælgers side nedsætter den risikoen for erstatningskrav og giver bedre muligheder for at forhandle pris. Vi rådgiver dig tidligt i forløbet om struktur af datarummet og sikrer dermed, at sælger har god tid til at forberede sig.

Købsaftalen udfærdiges af din advokat, og beskriver en lang række forhold ved salget af virksomheden, fx pris og betalingsbetingelser, din rolle i virksomheden efter overdragelse, garantier, evt. konkurrenceklausul m.v. Når aftalen er underskrevet, kan købesummen overdrages, og ejerskabet af virksomheden overgår formelt til køber.

Få et gratis og uforpligtende møde om salg af din virksomhed

Kontakt os for en nærmere dialog omkring salg eller generationsskifte af din virksomhed. Vi har stor erfaring med at gennemføre salg af virksomheder og kender alle facetter af et salg af virksomhed. Et samarbejde med os vil sikre, at du kan holde fokus på driften af din virksomhed, mens vi leder salgsprocessen – fra afklaring til closing.

Gratis white paper